股票中的KDJ三根线分别代表什么?

-

相关简介:学会基础指标的用法,能够帮助大家更好的判断趋势! KDJ 指标被称为随机指标,也可以称为顺势指标。由于KDJ指标强调的是拐点, 所 以它的优点就是对价格未来的走向与变动比较敏感,尤其在周线图中,往往能给出较为明确、可靠的交易信号。 KDJ 指标的原理,就是利用当前股价(包括大盘指数,下同)在近期分布中的相 对位置来预测可能发生的趋向拐点。它是利用市场价格真实的波动来反映价格走势的 强弱以及超买超卖现象,从而在价格尚未出现明显的上升或下降之前提前发出交易信 号,它是捕捉市场价格即将要发生拐点的一种

学会基础指标的用法,能够帮助大家更好的判断趋势!

KDJ 指标被称为随机指标,也可以称为顺势指标。由于KDJ指标强调的是拐点, 所 以它的优点就是对价格未来的走向与变动比较敏感,尤其在周线图中,往往能给出较为明确、可靠的交易信号。

KDJ 指标的原理,就是利用当前股价(包括大盘指数,下同)在近期分布中的相

对位置来预测可能发生的趋向拐点。它是利用市场价格真实的波动来反映价格走势的

强弱以及超买超卖现象,从而在价格尚未出现明显的上升或下降之前提前发出交易信

号,它是捕捉市场价格即将要发生拐点的一种技术工具。

一、位置运行方式

KDJ指标三条曲线所形成的位置运行方式一共有三种表现形式,它们是:

1、高位运行方式;

2、低位运行方式;

3、中位运行方式。

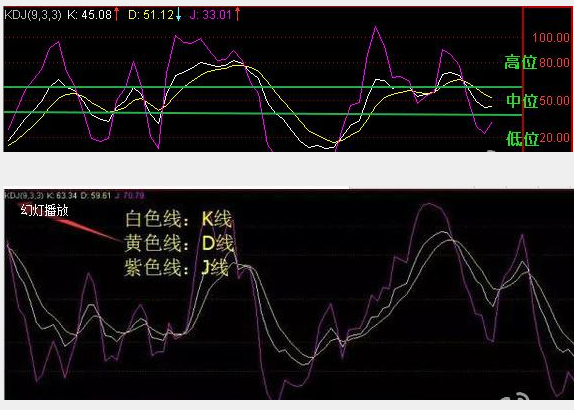

DJ有三个值:K值,D值,J值。它们的取值范围是:K值和D值的取值范围都是0—100,而J值的取值范围可以超过100或低于0。、

通常就敏感性而言,J值最强,K值次之,D值最慢。就安全性而言,J值最差,K值次之,D值最稳。

可以从KDJ指标在不同的水平位置,发现多空力量的强弱对比。一般当K、D、J三值在50附近时,表示多空双方力量均衡;当K、D、J三值都大于50时,表示多方力量强势;当K、D、J三值都小于50时,表示空方力量强势。

如果对KDJ指标所处的运行位置再进行高位、低位、中位进行量化细分就是:KDJ中任意一值超过60就形成了高位运行;KDJ中任意一值低于40就形成了低位运行;介于40和60中间的就是中位运行。

如果对KDJ指标发出的买卖信号再进行量化细分,理论上是:

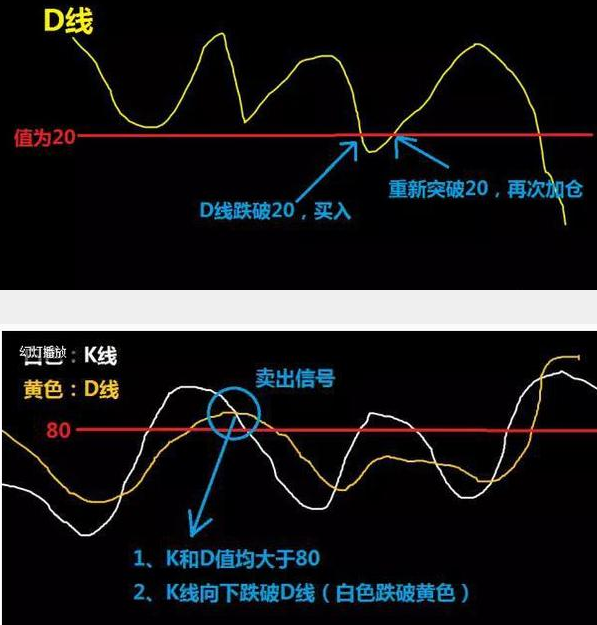

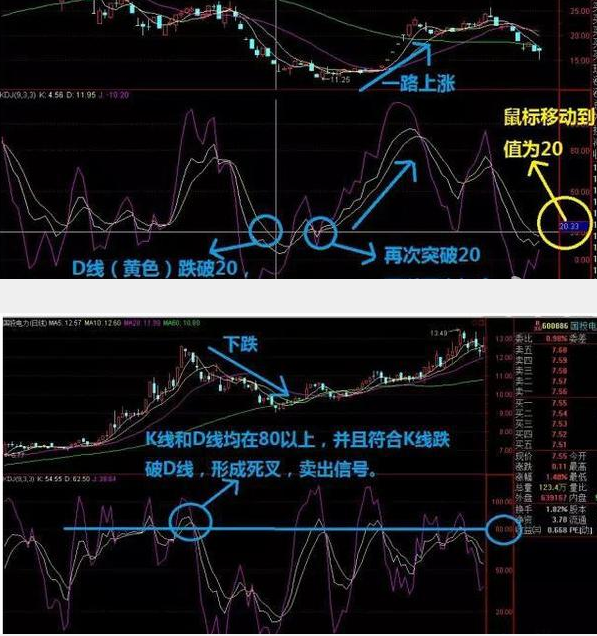

1)、当K值由较小逐渐大于D值,在图形上显示K线从下往上穿越D线,显示目前趋势是向上的,那么在图形上K线向上突破D线时,即为买进信号。

2)、当K值由较大逐渐小于D值,在图形上显示K线从上往下穿越D线,显示目前趋势是向下的,那么在图形上K线向下突破D线时,即为卖出信号。

仅从交叉方面考虑,K值与D值的关系就如同移动平均线之间的关系,也有死亡交叉和黄金交叉之分。

不过,KDJ指标的交叉应用相对来说要复杂一些,它附带很多条件,不是看见任何一次交叉都可以作为一种信号进行买卖交易的,它还需要参考别的条件。

最基本的条件就是位置,金叉的位置越低越好,死叉的位置越高越好。临盘时,当K,D线在20以下交叉向上的买入信号较为准确、当K,D线在80以上交叉向下的卖出信号较为准确。

如果对KDJ指标的运行位置再进行超买超卖的量化细分,它们是:

1)、K线是快速确认线——数值在90以上为超买,数值在10以下为超卖。

2)、D线是慢速主干线——数值在80以上为超买,数值在20以下为超卖。

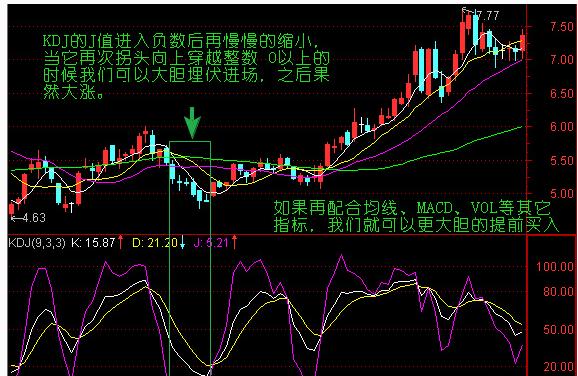

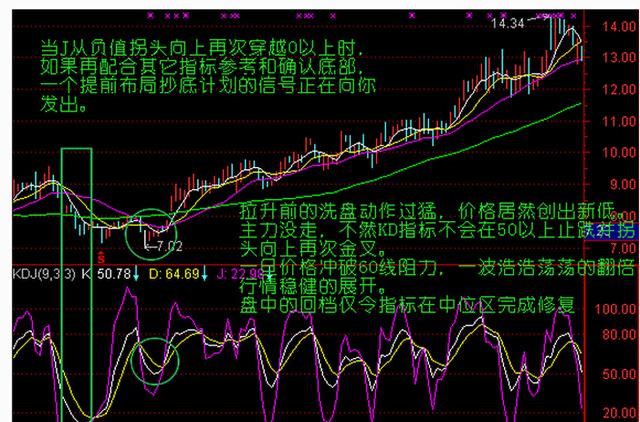

3)、J线为方向敏感线——数值大于100属于超买,特别是连续5天以上大于100,股价至少会形成短期头部,反之数值小于0属于超卖,特别是连续5天以上小于100,股价至少会形成短期底部。

这里非常有必要单独把J值这条龙列出了重点说一下。

J值>100 属于超买,超买以后就会随时面临调整。但是,调整并不一定就是下跌。所以调整存在两种方式:

1)、确实开始向下调整,是实质性调整,市场价格运行方式逆转向下了。

2)、修复技术指标调整,以指标高位修复为目的,使J值缓慢下调,稳健平移,市场价格运行方式不发生逆转。过高的技术指标一旦经过修复,依然会向上发散,价格也会继续上涨。

反之,当J值<100属于超卖,超卖以后也会随时面临调整。但是,超卖以后的调整方式与上面的超买相同,也存在两种方式,只是方向相反而已:

1)、确实开始向上调整,是实质性调整,市场价格运行方式逆转向上了。

2)、修复技术指标调整,以指标低位修复为目的,使J值缓慢上调,稳健平移,市场价格运行方式不发生逆转。过低的技术指标一旦经过修复,依然会向下发散,股价也会继续下跌。

那么,如何正确判断属于哪一类性质的调整呢?

建议结合MACD指标、均线形态、K线形态以及股价所处位置等方面综合因素来考虑,这是关键所在。通过综合分析,它能让我们准确的判断和发现市场价格的顶部和底部。

案例:

二、形态运行方式;

关于KDJ指标的形态运行方式其形态也是比较多的,在诸多的形态中最重要的三种形态就是:交叉、背离、钝化。

1、交叉

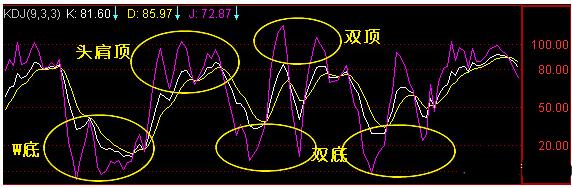

交叉有两种:单次交叉和多次交叉。单次交叉在上面已经讲述过了,我把单次交叉归类于“位置运行方式”。因为价格上涨了指标在低位总要向上交叉;价格下跌了指标在高位总要向下交叉,关键在于时间的先后。而我把多次交叉归类于“形态运行方式”,主要考虑到产生多次交叉以后确实已经形成了一种形状,诸如:M头、W底、头肩顶、头肩底、双顶、双底之类。

刚才上面说了:“KDJ指标的交叉应用相对来说要复杂一些,它附带很多条件,不是看见交叉就可以进行买卖交易的,还要参考别的条件,最基本的条件就是位置,金叉的位置越低越好,死叉的位置越高越好”。那么,“形态运行方式”依然要按照这个原则来执行。

如果K值在50以下形成两次上穿D值,即二次金叉,并且右底高于左底,这就形成了“W底”形态。“W底”形态一旦确立,后市股价可能会有相当不错的涨幅。

如果K值在50以上形成两次下穿D值,即二次死叉,并且右头低于左头,这就形成了“M头”形态。“M头”形态一旦确立,后市股价可能会有相当凌厉的跌幅。

这就是二次(或二次以上)相交所形成的一种形态。同时,如果交叉点形成在低位(或高位)的位置,就是市场中常说的“右侧相交”原则。“右侧相交”原则体现了更多的可靠性,因为K线是在D线已经勾头向上(或向下)时才第二次(或二次以上)与D线相交形成的金叉(或死叉),要比D线还在下降(或上升)时与之形成的交叉要可靠的多。

这就是我一直强调的两线相交原则:两线同向运行所发生的两线相交称作金叉或死叉;两线逆向运行所发生的两线相交只能称作交叉而不能称为金叉或死叉。两线同向或两线逆向发生的两线相交,有着本质的区别,它们在市场的表现意义也大不相同,绝对不能混淆。

二次金叉(或二次死叉)形成的位置越低(或越高)越好、越可靠,这就是抛物线定理。形态一旦确立,就给出了明显的买入(或卖出)信号。

上面仅从KDJ指标曲线的交叉方面考虑的,如果排除交叉因素,仅从“形态运行方式”考虑,还有更多的形态学可以为你所用。当KDJ指标在较高或较低位置形成了头肩顶(底)和多重顶(底)时,更是采取行动的可靠信号。如果把多次交叉与形态、位置相结合,那么可靠性将成倍增加。

2、背离

与MACD指标一样,KDJ指标的背离技术形态也是极其重要的和有效的。

KDJ指标的曲线背离定义就是:当KDJ指标的曲线走势方向与市场价格的走势方向形成了背道而驰。背离有两种:顶背离和底背离。

通过分析KDJ指标与股价运行结构的背离走势,是判断股价趋势当前属于顶、底位置最为实用的一种分析手段。

顶底背离的概念如下:

当股价创出新高,而KD值没有创出新高,即为顶背离;

当股价创出新低,而KD值没有创出新低,即为底背离;

当股价没有创出新高,而KD值却创出新高,也属于顶背离号;

当股价没有创出新低,而KD值却创出新低,也属于底背离。

因此,顶背离现象的出现表明了市场价格将要在高位发生中短期下跌的逆转信号,也是一种卖出信号。底背离现象的出现表明了市场价格将要在低位发生中短期上升的逆转信号,也是一种买入信号。

积分充值获取资源

积分充值获取资源 升级成VIP更划算

升级成VIP更划算